Comment préparer sa retraite financièrement ? Guide 2026

Vous souhaitez profiter de votre retraite ? Voici nos meilleurs conseils pour préparer ces belles années de repos et de loisirs dès aujourd'hui...

11 min de lecture | Investir

Bien préparer votre retraite est essentiel si vous souhaitez profiter de votre temps libre et ne pas perdre en pouvoir d'achat lorsque vous quitterez le monde du travail.

Le système de retraite actuel commence à perdre son souffle :

La Sécurité Sociale est en déficit chronique

La population active vieillit

Le travail se robotise

Vous ne pouvez donc pas prendre le risque de ne compter QUE sur ce système.

Préparer sa retraite financièrement vous permet aussi d'avoir l'esprit tranquille.

Nous conseillons de commencer à épargner pour sa retraite dès que possible pour les raisons suivantes :

Plus vous commencez à placer tôt, plus vous aurez de chances d'atteindre vos objectifs financiers facilement

Vous bénéficierez de la puissance des intérêts composés

Vous répartissez l'effort d'épargne et d'investissement, ainsi ça pèse beaucoup moins dans votre budget

Si vous demandez à un retraité, il vous dira sûrement que la retraite arrive plus vite qu'on ne le pense.

Quand commencer à préparer sa retraite ? L'idéal serait d'y réfléchir dès la quarantaine. Une vingtaine d'années est en général parfait pour se constituer un capital suffisant.

Cependant, il n'est jamais trop tard pour débuter. Commençons maintenant.

Combien faut-il avoir d'argent de coté à la retraite

Il est généralement estimé que pour conserver le même niveau de vie que durant votre période d'activité, vous devez générer 25% à 40% de revenus complémentaires par rapport à votre pension.

Bien sûr, tout dépend du style de vie que vous souhaitez à votre retraite (confort financer ou plus économe) et de votre santé.

Ci-dessous les étapes clés d'une méthode simple pour estimer approximativement combien épargner pour sa retraite (détaillée plus haut) :

Estimer le montant de votre pension retraite - en fonction de votre profession, de la durée de votre carrière et de l'âge de votre départ. Utilisez le site Info-retraite.fr.

Estimer le coût de votre retraite - en fonction du style de votre retraite et de votre santé anticipée

Soustraire le montant de votre pension au coût de votre retraite - le montant restant correspond à l'argent que vous devrez avoir de côté à la retraite

Combien épargner pour sa retraite dépend aussi du type d'investissement retraite que vous choisissez.

Si vous placez votre argent dans des placements à plus haut rendement, ou qui vous permettront d'avoir des revenus complémentaires une fois à la retraite, vous aurez besoin de moins d'économie que si vous placez votre argent dans des livrets d'épargne à rendement nul.

Les placements à plus haut rendement comme la Bourse ou les prêts de particuliers vous permettront de bénéficier de la puissance des intérêts composés.

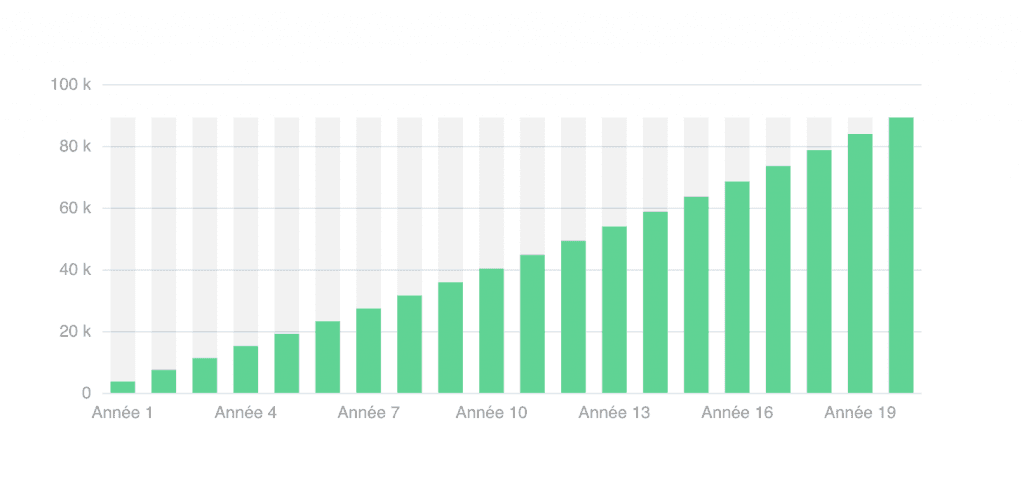

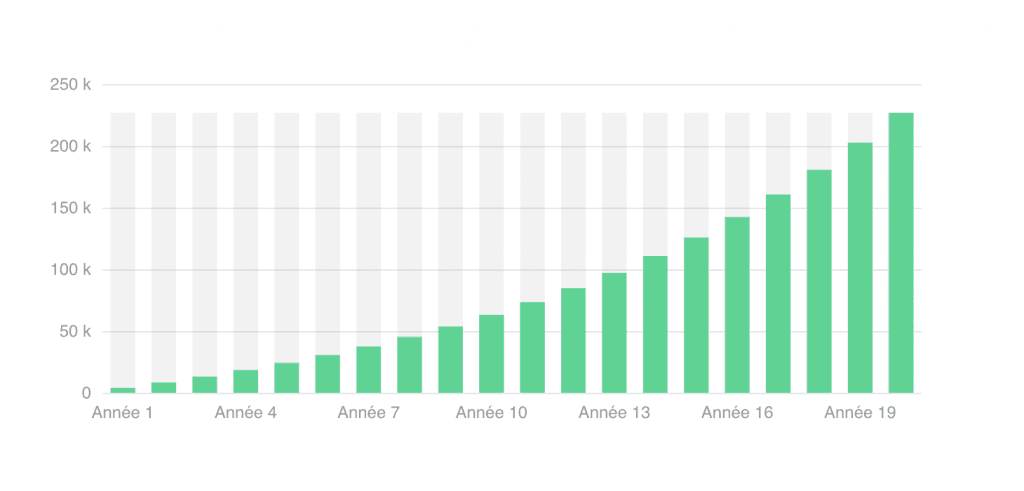

Voici la preuve en image.

Si vous placez 300€ par mois pendant 20 ans dans des placements ayant un taux de rendement à 2%, vous aurez accumulé 89 000€ environ.

Si vous placez 300€ par mois pendant 20 ans dans des placements ayant un taux de rendement à 10%, vous aurez accumulé 227 000€ environ, soit 138 000€ de plus et 2,50 fois plus.

Dans quoi investir pour sa retraite

Quel est le meilleur placement pour préparer sa retraite financièrement ?

Le meilleur investissement pour la retraite est celui qui convient au type de retraite que vous souhaitez avoir et à votre profil investisseur.

Investir pour sa retraite a 3 objectifs :

Préserver votre capital

Augmenter votre capital

Générer des revenus complémentaires

Ci-dessous, notre liste des meilleurs placements pour préparer sa retraite.

| Investissement retraite | Risque | Rentabilité | Durée de placement | Temps à dédier |

|---|---|---|---|---|

| Livrets d'épargne | Faible, voir nul | Très faible, voir nulle | Court, moyen, long terme | Aucun |

| Assurance-vie | Faible | Faible | Moyen à long terme | Faible |

| Crowdfunding | Faible à modéré | Moyenne à élevée | Court, moyen terme | Faible |

| Prêts de particuliers | Faible | Moyenne à élevée | Court, moyen terme | Faible |

| Bourse | Élevé | Moyen à très élevé | Court, moyen, long terme | Moyen à très élevé |

| Cryptomonnaies | Élevé | Élevé à très élevé | Court, moyen, long terme | Moyen à élevé |

| Investissement immobilier locatif | Moyen à élevé, et réduit si vous passez par un intermédiaire comme Homunity | Faible à moyenne mais élevé à long terme | Long terme | Élevé, sauf si vous passez par un intermédiaire comme Homunity |

| Autres investissements retraite communs : PEA, PERI, PER, PEE. | Faible en général | Faible à moyen | Moyen à long terme | Faible |

Note : Dans le tableau ci-dessus, nous avons mis l'accent sur les placements dont nous parlons sur notre site, souvent à plus haut rendement.

Les livrets d'épargne

Le livret d'épargne est le placement numéro 1 des Français.

Pourquoi ? Tout simplement parce que c'est le placement le plus simple, sûr, garanti, gratuit et l'argent est disponible du jour au lendemain en cas de besoin.

Il est accessible à tous. Vous pouvez y verser ou retirer de l'argent à tout moment.

Le taux est cependant très faible, en deça du taux d'inflation.

L'assurance-vie

L'assurance-vie est le placement préféré des Français pour l'épargne long terme. Probablement parce qu'il offre beaucoup d'avantages et de liberté.

Ce placement est intéressant fiscalement : seule une fraction de la rente versée lors de la récupération de l'épargne est soumise aux impôts et prélèvements sociaux.

De plus :

Vous pouvez retirer votre argent à tout moment sous forme de capital ou rente périodique.

Vous choisissez aussi le niveau de risque et les modalités de sortie - rente ou retrait.

La durée minimale préconisée de détention d'une assurance-vie est de 8 ans car la fiscalité devient plus avantageuse.

Le PER (Plan Épargne Retraite - ancien PERP)

Le PER est un placement qui se fait au sein de votre entreprise si vous êtes salarié. Il est accessible à tous et reste ouvert durant toute votre carrière.

Selon une étude d'Ipsos réalisé pour le Cercle des Épargnants, 32 % des actifs estiment que le PER est le meilleur investissement pour la retraite.

Il permet de se constituer un portefeuille de valeurs mobilières et de bénéficier d’avantages fiscaux : les versements effectués sont déductibles de vos impôts sur le revenu à hauteur de 10% de vos revenus professionnels de l’année précédente.

Les fonds du PER sont bloqués jusqu'à votre départ en retraite et les versements ne doivent pas dépasser 25% du salaire brut annuel.

Si vous changez d'entreprise, vous avez la possibilité de le transférer dans votre nouvelle entreprise.

Vous pouvez aussi débloquer les fonds dans certains cas prévus par la loi comme l'acquisition de votre résidence principale.

Deux inconvénients :

Le rendement final est incertain

Les rentes versées à la retraite seront fiscalisées

Le PERI (Plan Épargne Retraite Individuel)

Le PERI est accessible à tous. Il n’y a aucune condition d’âge ou de situation professionnelle.

Il peut être contracté sous forme d’un compte-titre ou d’une Assurance Vie. Vous pouvez l'obtenir auprès d'une banque ou d'un organisme de prévoyance.

Vous pouvez le piloter vous-même ou confier sa gestion à des professionnels.

Les versements sont :

Soit volontaires

Soit via transferts de fonds

Vous bénéficiez aussi d'une déduction des cotisations et primes versées sur votre revenu brut global.

À la retraite, votre argent placé peut être récupéré sous forme de capital ou de rente.

Le PEE (Plan Épargne Entreprise)

Si vous travaillez dans une entreprise qui propose un PEE et qu'elle a une bonne santé financière, il peut être intéressant d'y souscrire.

Le PEE vous permet :

D’investir dans un autre type de produit puisqu’il est constitué d’un portefeuille de titres via des fonds communs de placement de votre entreprise

De ne pas payer d’impôt sur le revenu tant qu’il reste bloqué

De bénéficier la plupart du temps d’un abondement de votre entreprise, c’est-à-dire un complément qu’elle va ajouter à votre plan

C’est un moyen pour votre entreprise de ne pas payer d’impôts tout en motivant et fidélisant ses salariés.

Le PEA (Plan d’épargne en actions)

Le PEA est un placement de long terme, plutôt conseillé pour les personnes ayant encore au moins 8 ans devant eux avant de prendre la retraite.

Vous pouvez verser jusqu'à 150 000 euros.

Les gains du PEA sont exonérés d’impôts au bout de 5 ans. Vous aurez cependant des prélèvements sociaux à payer.

Attention, le PEA est un placement risqué puisque le capital est investi dans des produits boursiers.

Au bout de 5 ans, l'argent détenu sur le PEA peut être converti en rente viagère exonérée d’impôts.

Voici comment fonctionne le PEA :

| Retrait du PEA | Situation du PEA | Fiscalité du PEA |

|---|---|---|

| Avant 2 ans | Gains taxés à 22,5% + Prélèvements sociaux | |

| Entre 2 et 5 ans | Clôture obligatoire | Gains taxés à 19% + Prélèvements sociaux |

| Entre 5 et 8 ans | Prélèvements sociaux | |

| Après 8 ans | Clôture facultative - Versements non autorisés | Prélèvements sociaux |

Devenir propriétaire de votre logement

Devenir propriétaire de votre logement fait partie des moyens de sécuriser votre retraite.

Lorsque vous aurez fini de rembourser votre prêt immobilier , vous économiserez le prix d'un loyer. Ce qui augmentera votre pouvoir d'achat.

Votre budget logement se limitera alors aux frais d’entretien et aux impôts locaux.

Toutefois, il faut que cette étape soit mûrement réfléchie et qu’elle se base sur votre envie et sur votre manière de voir l’avenir.

Si vous aimez votre ville, et que vous vous voyez bien y passer votre retraite alors vous pouvez déjà l’inclure dans votre plan d’action d’épargne pour votre retraite.

Vous pouvez ouvrir un Plan Epargne Logement (PEL) et un CEL (compte d’épargne logement) qui vous seront utiles pour obtenir un crédit immobilier.

De plus, ils vous permettront d’économiser régulièrement de l’argent tout en étant exonéré d’impôt et de prélèvements sociaux.

L'investissement immobilier retraite

L'investissement locatif retraite, c'est à dire acheter un bien immobilier pour le louer, est un très bon investissement pour complement de retraite.

C'est le seul investissement qui vous permet de faire de l'argent sans argent, grâce à l'effet de levier du prêt immobilier.

En effet, vous pouvez :

Utiliser l'argent de la banque pour acheter le bien en faisant un crédit immobilier

Le louer afin de financer vos mensualités - tout ou partie - Parfois vous pouvez même déjà bénéficier d'un complément de revenu si votre investissement locatif retraite est rentable

Une fois votre prêt immobilier remboursé, vous obtenez un complément de retraite grâce aux loyers perçus

Pour réduire le risque et le temps investis, vous pouvez opter pour l'immobilier locatif.

Diversification et placements à rendement

Il est intéressant de diversifier votre portefeuille pour limiter les risques et maximiser vos rendements.

De plus, si vous avez l'âme entrepreneurs, nous vous recommandons d'investir dans des placements à plus haut rendement.

Voici notre liste des meilleurs investissements pour la retraite :

Acheter des parts de SCPI (Société Civile de Placement Immobilier) permet d’investir en immobilier locatif tout en évitant les soucis de gestion. Car tout est géré par une société agréée par l’AMF.

Investir en LMNP (loueur meublé non professionnel) pour préparer un complément de revenus avec une fiscalité quasi nulle voire inexistante pendant 20 à 30 ans.

Investir avec le crowdfunding vous permet de placer votre argent sur le court et moyen terme et de bénéficier de rendements bruts entre 5% et 12% par an, avec un ticket d’entrée à seulement 10€ et un risque faible à modéré.

Investir dans les prêts de particuliers est encore peu connu en France. C’est un placement à court et moyen terme avec des rendements bruts pouvant atteindre 16% avec un risque faible à modéré et un ticket d’entrée à 10€.

Investir en Bourse est un placement destiné à ceux qui sont prêts à prendre plus de risque et à se former pour comprendre comment la Bourse fonctionne. Le retour sur investissement peut être très élevé mais le risque est aussi proportionnellement élevé.

Investir dans les cryptomonnaies est également un placement qui s’adresse à ceux prêts à prendre plus de risque ainsi que le temps de comprendre comment ça fonctionne. Les rendements peuvent être exponentiels, tout comme les risques.

FAQ - Comment préparer sa retraite financièrement

Comment bien préparer sa retraite ?

Voici quelques conseils pour bien préparer sa retraite financièrement :

Commencer le plus tôt possible, ce sera plus facile et vous n'aurez pas besoin de vous serrer la ceinture Estimer le coût de votre retraite et combien épargner pour sa retraite Adopter une stratégie avec des objectifs d'épargne mensuels Placer son argent dans des placements sûrs et si vous avez l'âme investisseur, opter pour des investissements à plus haut rendements

Combien faut-il avoir d'argent de coté à la retraite ?

Nous vous aidons à faire un calcul approximatif plus haut en fonction de 3 critères :

Le montant de votre pension retraite estimé Le style de vie de votre retraire Le nombre d'années à la retraite estimé

Combien épargner pour sa retraite ?

Vous devez d'abord estimer le coût de votre retraite. Ensuite, en fonction des placements que vous envisagez - rendements faibles, moyens ou élevés - vous pouvez estimer combien mettre de côté chaque année et chaque mois.

Quel est le meilleur placement pour preparer sa retraite ?

Le meilleur investissement pour la retraite est celui qui convient à votre profil investisseur, c'est à dire au niveau de risque souhaité et à vos préférences.

Dans quoi investir pour sa retraite ?

Vous avez le choix en fonction de votre profil investisseur, de vos préférences et de votre tolérance au risque. Voici quelques options :

L'assurance-vie Le PER (Plan Épargne Retraite – ancien PERP) L’investissement locatif retraite La Bourse

Investissement pour complement de retraite, est-ce possible ?

Oui, c'est possible avec :

L’investissement immobilier locatif La Bourse Le crowdfunding

Commentaires

Non connecté